-

Modifican cronograma de vencimientos para la Declaración Jurada Anual del Impuesto a la Renta y del Impuesto a las Transacciones Financieras

13 de Marzo del 2020 - Código tributario

Modifican cronograma de vencimientos para la Declaración Jurada Anual del Impuesto a la Renta y del Impuesto a las Transacciones Financieras

El Sunat estableció que la prórroga para el pago del Impuesto a la Renta será de aplicación para personas naturales, además de las micro, pequeñas y medianas empresas (mipymes) que hayan facturado hasta S/ 9 millones 660 mil en el 2019.

A través de una resolución de la Sunat (N° 054-2020/SUNAT) publicada este viernes, se oficializó la prórroga de la declaración jurada de impuestos y, por consiguiente, del pago.

RESOLUCIÓN DE SUPERINTENDENCIA

N° 054-2020/SUNAT

Lima, 12 de marzo de 2020

CONSIDERANDO:

Que mediante Resolución de Superintendencia Nº 271-2019/SUNAT se aprueban disposiciones y formularios para la declaración jurada anual del impuesto a la renta y del impuesto a las transacciones financieras (ITF);

Que la sétima disposición complementaria final de la referida resolución establece el cronograma para presentar la declaración en mención y, de corresponder, efectuar el pago de regularización del impuesto a la renta y del ITF, por el ejercicio gravable 2019;

Que según el artículo 79 del Texto Único Ordenado (TUO) de la Ley del Impuesto a la Renta, aprobado mediante Decreto Supremo Nº 179-2004-EF, los contribuyentes del impuesto que obtengan rentas computables para los efectos de esta ley deberán presentar declaración jurada de la renta obtenida en el ejercicio gravable en los plazos que determine la SUNAT;

Que de otro lado, el artículo 9 del Reglamento de la Ley Nº 28194, aprobado por Decreto Supremo Nº 047-2004-EF, dispone que la presentación de la declaración y el pago del ITF a que se refiere el inciso g) del artículo 9 del TUO de la Ley Nº 28194, Ley para la Lucha contra la Evasión y para la Formalización de la Economía, aprobado por Decreto Supremo Nº 150-2007-EF, se efectúe conjuntamente con la presentación de la declaración jurada anual del impuesto a la renta;

Que el segundo párrafo del artículo 17 del TUO de la Ley Nº 28194 dispone que la declaración y pago del ITF antes señalado se realizará en la forma, plazo y condiciones que establezca la SUNAT;

Que si bien el artículo 29 del TUO del Código Tributario, aprobado por Decreto Supremo Nº 133-2013-EF, señala diversos plazos para el pago de tributos, también faculta a la administración tributaria a prorrogar, con carácter general, el plazo para el pago de la deuda tributaria;

Que la Organización Mundial de la Salud ha calificado, con fecha 11 de marzo de 2020, el brote del Coronavirus (COVID – 19) como una pandemia al haberse extendido en más de cien países del mundo de manera simultánea;

Que mediante Decreto Supremo Nº 008-2020-SA se ha declarado la Emergencia Sanitaria a nivel nacional, por el plazo de 90 días calendario, por la existencia del COVID-19, a fin de reducir el impacto negativo en la población ante la existencia de situaciones de riesgo para la salud y la vida de los pobladores y adoptar acciones para la prevención y control para evitar la propagación del referido virus;

Que en ese marco y atendiendo al impacto que la situación señalada en los considerandos anteriores podría acarrear en el nivel de los ingresos de las personas naturales y las micro, pequeñas y medianas empresas, se considera pertinente prorrogar de manera excepcional el plazo para presentar la declaración jurada anual y efectuar el pago de regularización del impuesto a la renta y del ITF, ello a fin de que tales sujetos puedan contar con los recursos necesarios para afrontar los efectos de tal situación;

Que al amparo del numeral 3.2 del artículo 14 del “Reglamento que establece disposiciones relativas a la publicidad, publicación de proyectos normativos y difusión de normas legales de carácter general”, aprobado por el Decreto Supremo Nº 001-2009-JUS, no se prepublica la presente resolución por considerar que ello resulta impracticable toda vez que el plazo para la presentación de la declaración y pago de regularización del impuesto a la renta y del ITF inicia el próximo 25 de marzo;

Al amparo del artículo 79 del TUO de la Ley del Impuesto a la Renta; el artículo 17 del TUO de la Ley Nº 28194, Ley para la Lucha contra la Evasión y para la Formalización de la Economía; el artículo 9 del Reglamento de la Ley Nº 28194; el artículo 6 del Reglamento de la Garantía de Estabilidad Tributaria y de las Normas Tributarias de la Ley Nº 26221, Ley Orgánica de Hidrocarburos, aprobado por Decreto Supremo Nº 32-95-EF; el artículo 29 del TUO del Código Tributario, aprobado por Decreto Supremo Nº 133-2013-EF; los numerales 1.4 de los incisos s) y s.1) del artículo 21 del Reglamento de la Ley del Impuesto a la Renta; el artículo 6 del Reglamento de la Ley Nº 30498, Ley que promueve la donación de alimentos y facilita el transporte de donaciones en situaciones de desastres naturales; el inciso d) del párrafo 5.3 del artículo 5 de las normas reglamentarias de la Ley Nº 30479, Ley de Mecenazgo Deportivo; el artículo 11 del Decreto Legislativo Nº 501, Ley General de la SUNAT; el artículo 5 de la Ley Nº 29816, Ley de Fortalecimiento de la SUNAT y el inciso o) del artículo 8 del Reglamento de Organización y Funciones de la SUNAT, aprobado por la Resolución de Superintendencia Nº 122-2014/SUNAT;

SE RESUELVE:

Artículo Único.- Modificación del cronograma de vencimientos

Modifícase la sétima disposición complementaria final de la Resolución de Superintendencia Nº 271-2019/SUNAT y norma modificatoria, en los siguientes términos:

“SÉTIMA. Plazo para presentar la Declaración y efectuar el pago de regularización del Impuesto y del ITF, correspondiente al ejercicio gravable 2019

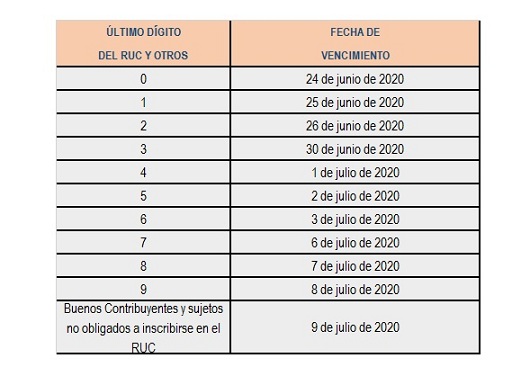

Por el ejercicio gravable 2019, los deudores tributarios presentan la Declaración y, de corresponder, efectúan el pago de regularización del Impuesto y del ITF, de acuerdo con el siguiente cronograma:

Tratándose de los deudores tributarios que, en el ejercicio gravable 2019, hubieran obtenido ingresos netos de tercera categoría de hasta 2 300 (dos mil trescientas) UIT, o que hubieran obtenido o percibido rentas distintas a las de tercera categoría que sumadas no superen el referido importe, deben presentar la Declaración y, de corresponder, efectuar el pago de regularización del Impuesto y del ITF, de acuerdo con el siguiente cronograma:

Para efecto de lo señalado en el párrafo anterior, se considera la UIT correspondiente al ejercicio 2019.

DISPOSICIÓN COMPLEMENTARIA FINAL

Única.- Vigencia

La presente norma entra en vigencia al día siguiente de su publicación en el diario oficial “El Peruano”.

Regístrese, comuníquese y publíquese.

LUIS ENRIQUE VERA CASTILLO

Superintendente Nacional (e)

1864484-1

- Secciones

- Busqueda

Servicios PRA Legal & Partners Códigos para pago de tributos Cronograma de Vencimientos Tips Relevantes Diarios en el mundo Procedimientos y Plazos Principales Normas Servicios PRA Legal & Partners Códigos para pago de tributos Cronograma de Vencimientos Tips Relevantes Diarios en el mundo Procedimientos y Plazos Principales Normas Servicios PRA Legal & Partners Códigos para pago de tributos Cronograma de Vencimientos Tips Relevantes Diarios en el mundo Procedimientos y Plazos Principales Normas Servicios PRA Legal & Partners Códigos para pago de tributos Cronograma de Vencimientos Tips Relevantes Diarios en el mundo Procedimientos y Plazos Principales Normas